Si vous n’utilisez pas ces applications pour économiser de l’argent, et même pour en gagner, vous ratez quelque chose.

Vous avez déjà tout mis en place pour gérer votre argent efficacement… N’est ce pas ?

Peut-être allez-vous vous reconnaître dans les traits suivants : vous avez l’impression en règle général que vous gagnez plus que ce que vous dépensez. Vous avez suivi tous nos conseils pour améliorer votre productivité au travail et vous êtes content du résultat. Vous avez quelques économies de côté pour vos prochaines vacances ou pour les urgences. Vous essayez dans la mesure du possible de faire vos achats pendant les promotions et les soldes. Et peut-être même que vous êtes actif sur le marché financier, et que vous investissez dans des entreprises sûres.

Autrement dit, vous êtes responsable et organisé en ce qui concerne votre argent et vos économies. Que pourriez-vous bien faire d’autre?

Internet a créé de nouvelles façons de faire travailler votre argent

Les nouvelles technologies sont en train de gentiment révolutionner les deux secteurs les plus importants concernant les finances personnelles: la manière dont nous faisons de l’argent, et la manière dont nous économisons.

« Les Robots Financiers », ces algorithmes, applications, et modèles d’investissement construits sur d’importantes bases de données et sur des comportements économiques, font en sorte d’enlever une grande partie des erreurs humaines dans les processus d’investissement, d’épargne, et même d’achat. Le problème, c’est qu’il existe aujourd’hui tellement de façons d’économiser, d’investir, et de dépenser sur le net qu’il devient compliqué de différencier les bonnes techniques des mauvaises.

« En terme d’options et d’accès à l’information, il n’y a pas de limites pour un individu lambda qui mettrait le nez dedans, même s’il faut garder en tête le fait que les informations pertinentes sont très complexes, parfois floues, souvent peu claires et difficiles à aborder ». C’est ce que dit Kerri Moriarty, un conseiller en plans financiers et membre de l’équipe de levée de fonds Cinch Financial.

C’est en entendant ce type de commentaire que nous avons décidé de vous débroussailler le chemin, et de vous aider à trouver le logiciel ou l’app qui correspond à vos besoins en terme de gestion de finances personnelles. Si vous décidez de ne pas vous servir de ces outils pour améliorer votre santé financière, non seulement vous prenez du retard sur les autres, mais en plus, vous vous infligez un manque à gagner en espèces sonnantes et trébuchantes.

Attention, veuillez noter que cet article n’est pas une introduction à l’investissement ou à la gestion de vos finances. Si vous êtes nouveau dans le milieu, il existe de nombreux autres articles qui vous aiderons à faire vos premiers pas en bourse, et dans le monde des investisseurs individuels.

Faire de l’argent

Ces outils d’investissement et d’économie en ligne vont vous aider à investir intelligemment, à payer des frais plus réduits qu’à l’heure actuelle si vous êtes déjà sur le marché, et à minimiser au maximum les effets pervers de l’inflation.

1: Les robots-investisseurs

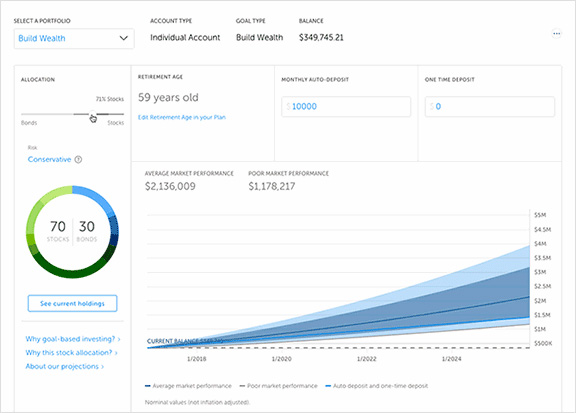

La popularité des robots-investisseurs a explosé ces dernières années. Ils sont appelés robots parce que leurs modèles d’investissement sont automatisés et basés sur des algorithmes. Ces services d’investissement sont capables d’offrir des frais très faibles, et des fonctionnalités dignes de pros. C’est entre autre grâce au fait qu’ils soient basés sur des codes informatiques, ce qui permet de réduire considérablement les coûts comparés à des groupes d’investissement travaillant avec des méthodes plus traditionnelles.

Pourquoi opter pour un robot-investisseur ? Premièrement, la plupart de ces robots sont composés d’un ensemble de fonds indexés qui suivent simplement le marché dans son ensemble, et les recherches ont montré à plusieurs reprises que ces techniques pouvaient être aussi efficaces que bon nombre d’autres fonds communs de placement traditionnels.

Deuxièmement, sauf si vous êtes prêt à devenir un investisseur actif et informé sur son environnement, ou à engagé un conseiller financier qui vous donnera les informations utiles et pertinentes en rapport avec vos ressources et vos objectifs, la meilleure chose à faire avec votre argent est de l’investir et de le laisser travailler tout seul. C’est exactement ce que proposent les robots-investisseurs.

Monsieur Moriarty explique : « Entre 20 ans et 40 ans, le plus gros avantage que vous avez est le fait que le temps est de votre côté. L’argent que vous investissez aujourd’hui travaille plus dur et plus efficacement parce que vous avez plus de temps pour tirer profit des intérêts et des résultats ». Mais pour que cette stratégie devienne payante, il faut résonner sur le long terme :

« Vous devez est prêt à investir cet argent sans avoir l’intention de l’utiliser pendant une longue période. Grâce au temps que vous avez, vous pourrez vous permettre d’investir plus agressivement et de prendre certains risques. Oui, le montant total risque de subir des baisses sur certaines périodes. Mais ce n’est pas un problème dans la mesure où vous n’avez pas besoin de cet argent dans l’immédiat, et en considérant le fait qu’il y a de grandes chances pour que cet investissement vous rapporte de l’argent entre aujourd’hui et votre retraite, dans une quarantaine d’années… »

La raison finale pour opter pour un robot-investisseur ? Ils sont bon-marché. Un fonds d’investissement classique va vous charger des frais allant de 0.5% à 1.0%, et pouvant même monter jusqu’à 2.5% dans certains cas. En plus, beaucoup de fonds classiques nécessitent d’avoir 10.000 dollars ou plus pour commencer. Betterment, le leader des robots-investisseurs sur le marché à l’heure actuelle, charge 0.25% par an sur le fonds présent sur votre compte, sans montant minimum sur ce dernier, et sans frais de trading.

Betterment représente assez bien ce qu’un robot-investisseur peut offrir. En se penchant sur la composition de leurs fonds, on se rend compte qu’ils sont composés de fonds divers et peu coûteux qui vous évitent d’ avoir à construit un porte-feuille équilibré vous-même. Ils vous donnent également la possibilité de construire un compte de retraite individuelle, qui peut vous permettre de diminuer vos impôts de 5 500 dollars par an si vous optez pour une contribution maximum, comme recommandé. Et pour finir, ces robots facilitent la mise en place de dépôts automatiques.

Il existe aussi des points négatifs liés à l’utilisation de ces robots-investisseurs. C’est Joshua Wilson, Officier en Chef d’investissement chez WorthPointe Wealth Management, qui nous explique : » Il s’agit d’outils produits en série, qui n’offrent que très peu voire pas du tout de personnalisation de service. Ils ont donc des frais généraux relativement bas, mais ne font pas de gros profits avec l’argent que vous investissez ».

Joshua fait référence à un géant de l’investissement à bas coût : Vanguard. Mais le même constat est vrai pour de nombreux robots-investisseurs. Ils sont peut-être peu coûteux, mais vous obtenez un service limité voire absent en terme de suivi client et de personnalisation du produit.

Ceci étant dit, utiliser un robot-investisseur est mieux que de ne pas investir du tout. Ces derniers rendent les premiers pas dans le monde de l’investissement tellement simples qu’ils permettent de faire tomber la barrière à l’entrée la plus importante lorsqu’on parle d’investir : Faire ses premiers pas.

Que faire si vous n’avez pas 5000 ou même 1000 dollars à investir ?

Kerry Moriarty donne sont avis: « Je recommanderais de jeter un oeil à Acorns, qui est peut-être plus réaliste pour les jeunes générations de Millenials qui n’ont pas les ressources nécessaires pour rendre utiles et efficaces des services comme Betterment ou Wealthfront. »

Acorns fonctionne en arrondissant les achats par carte bancaire, et en investissant les centimes restant. Tout est automatisé, ce qui vous permet de ne pas utiliser de bande passante ou d’énergie quelconque pour savoir ce sur quoi il faut investir, ni quand.

2: Les épargnes à haut rendement

Il existe une force cachée qui affecte votre capital : il s’agit de votre pauvre et inefficace compte épargne. Connaissez-vous le taux d’intérêt de votre compte épargne aujourd’hui? Il y a de grandes chances pour qu’il tourne autour de la moyenne du livret A, qui est a 0.75%. C’est un peu mieux que la moyenne américaine de 0.06%, mais cela reste vraiment moyen. Surtout en considérant le fait que l’inflation en France tourne autour d’1%, ce qui signifie que votre argent perd de la valeur lorsqu’il est sur votre compte épargne… Cela paraît difficile à croire, mais vous pouvez allez vérifier ces informations et ces taux sur les sites officiels. Les résultats sont bien pire outre-Atlantique, où l’argent sur les comptes épargne se dévaluent de près de 2% par ans en raison des taux ridicules et de l’importante inflation. Joshua Wilson en parle: « L’inflation fait souffrir votre capital. Vos économies sont comparables à un glaçon qui fond gentiment au soleil, et la seule façon de ralentir le processus, voire même de l’inverser, c’est l’investissement. »

Si vous n’êtes pas dans une position qui vous permette de placer de l’argent sur le marché de la bourse dans l’immédiat, vous pouvez tout de même sauvez les meubles en optant pour des comptes d’épargne spéciaux à rendements élevés. Il n’y a littéralement aucune raison de ne pas le faire…

Il existe de nombreuses options partout dans le monde concernant des comptes aux taux d’intérêt plus élevés que la moyenne. En Amérique par exemple, où le taux moyen est comme on l’a vu plus haut de 0.06%, il existe un compte appelé « The Aspiration Summit Account », qui représente un pari solide pour un retour annuel de 1%. Sur internet, vous trouverez facilement des listes de comptes d’épargne à haut rendement qui vous sont accessibles, quel que soit l’endroit ou vous vivez.

Cependant, ce type de rendement ne vient pas sans contrepartie. Beaucoup de ces comptes spéciaux demandent des montants de départ minimums plus ou moins importants, des transactions mensuelles minimums, ou les deux. Faites vos recherches, comparez les différentes solutions, et prenez une décision en conséquence…

3: L’investissement participatif dans l’immobilier

La clé pour un investissement à long terme efficace, c’est la diversité. Impossible de savoir à quoi ressemblera le marché le jour où vous aurez besoin de votre argent, c’est pourquoi il est important de ne pas mettre tous ses oeufs dans le même panier, et d’opter pour des paris et placements dans différents secteurs, dans différentes industries, et sous différentes formes. Une fois que vous aurez constitué votre capital qui sera destiné à l’investissement, pensez à en garder une partie pour la consacrer à un investissement, aussi modeste soit-il, dans l’immobilier.

Une des façons les plus accessibles pour se lancer dans l’immobilier, c’est l’investissement participatif, qui utilise l’argent d’une multitude d’investisseurs plus ou moins modestes pour investir des montants cumulés. Chaque investisseur reçoit des bénéfices correspondant au montant qu’il a investis. L’investissement de départ peut commencer aux alentour de 1000 euros, ce qui peut correspondre à des jeunes Millennials sans grosses capacités d’investissement, mais il convient de rester vigilants: L’investissement participatif est un peu chaotique en ce moment…

En 2015, les réglementations concernant ce type d’investissement se sont considérablement assouplies, ce qui a facilité l’accès au monde de l’investissement à de nouveaux cercles d’individus. Joshua Wilson explique: « Certaines limites et règles étaient mises en place afin d’éviter que des gens investissent dans des secteurs et des produits qu’ils ne comprenaient pas » . Avant 2015, seuls les individus à hauts voire très hauts revenus pouvaient participer à ce genre d’action. Aujourd’hui et grâce aux nouvelles réglementations, quasiment n’importe qui peut se lancer dans l’aventure.

Il existe des services d’investissement participatifs spécialisés dans l’immobilier comme Fundrise ou Crowdstreet, qui vous permettent de vous lancer dans le secteur. Fundrise se concentre exclusivement sur les biens de moyenne taille, commerciaux ou résidentiels, comme des bâtiments de bureaux de moyenne taille ou des complexes d’appartements. Crowdstreet eux, sont plus diversifiés, et travaillent également avec des maisons ou des bureaux individuels.

Fundrise annonce un retour sur investissement de 6.95% pour l’année 2016. Cela fait envie, mais gardez en tête qu’il n’existe pas d’investissement sans risques. Joshua en parle: « J’aime beaucoup l’idée et j’ai hâte de voir comment ces entreprises se développent, mais je conseille tout de même de rester prudent et de ne pas se lancer dans l’aventure trop fort dès le début ».

Economisez

Vous savez ce qu’on dit, il faut dépenser de l’argent pour en gagner. Mais pour beaucoup d’entre nous, « gagner » de l’argent veut en réalité dire « dépenser » moins. Et pour ce faire, il est important de savoir comment vous dépensez. Les entreprises les plus fructueuses savent exactement combien elles dépensent et combien elles encaissent, alors pourquoi ne pas appliquer cette technique à vos finances personnelles ?

1:Les applications de suivi de dépenses

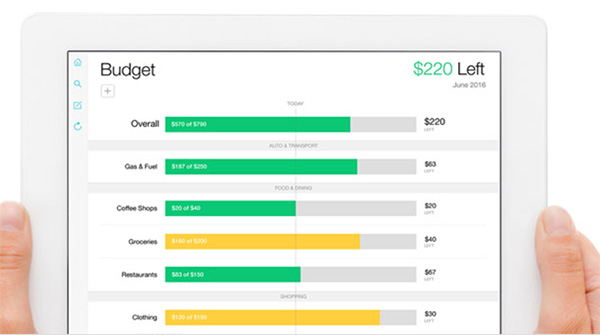

Pendant nos recherches, nous avons trouvé deux segments principaux: MINT et YNAB (pour lequel vous avec besoin d’un budget). Les deux vont vous aider à vous fixer des objectifs financiers et à les suivre, mais il s’agit de deux concepts bien différents, qui vous correspondront plus ou moins. Rentrons un peu dans les détails:

MINT se connecte directement à vos comptes bancaires, vos cartes de crédit, vos différents comptes épargne, vos emprunts, et autres. Cela permet de suivre ce que vous dépensez, et dans quelles catégories. Vous commencez par vous fixer des buts dans chaque catégorie, et MINT vous alertera avant que vous ne dépassiez vos limites de dépense. C’est un peu l’équivalent d’avoir un comptable un peu trop collant dans votre poche en permanence. L’inconvénient de MINT? Le système ne reconnaît pas toujours correctement quelle dépense correspond à quelle catégorie. Vous aurez donc besoin de passer du temps à tout re-vérifier et à tout ranger manuellement lorsque erreur il y a.

MINT est une bonne solution pour commencer à avoir une idée d’où va votre argent. Pour les usagers payants, il y a aussi des options intéressantes comme le payement de factures automatique ou encore le suivi des investissements et des crédits, même si on ne garantit pas l’efficacité de ces fonctionnalités.

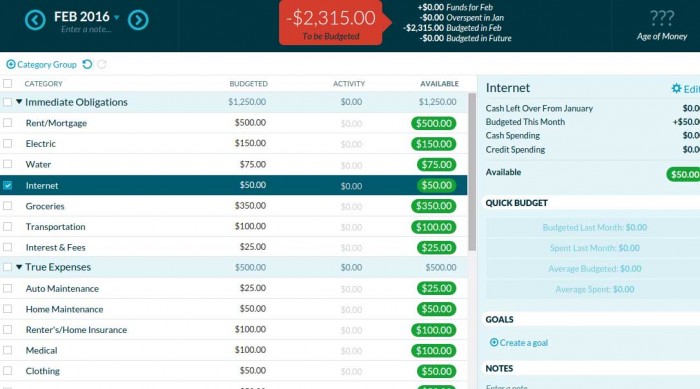

Le segment YNAB semble similaire à MINT, mais la réalité est bien différente. YNAB a été fondé en se basant sur une observation tirée d’économie comportementale qui dit que vous ne pouvez changer vos habitudes de dépense que si ces dernières vous sont rappelées clairement et régulièrement, semaine après semaine, mois après mois. Prenant cela en compte, YNAB vous force à créer un budget mensuel, et à entrer vos dépenses manuellement au fur et à mesure dans chaque catégorie, ligne par ligne, tous les mois. Si ce procédé vous semble fastidieux, c’est parce qu’il l’est. Et c’est là-dessus que se base le concept.

L’inconvénient de ce type d’application, c’est qu’elles vous demandent d’y investir un peu de temps. Il vous faut donc investir du temps pour gagner de l’argent en vous penchant sur vos budgets…

2:Les applications de suivi de vos crédits

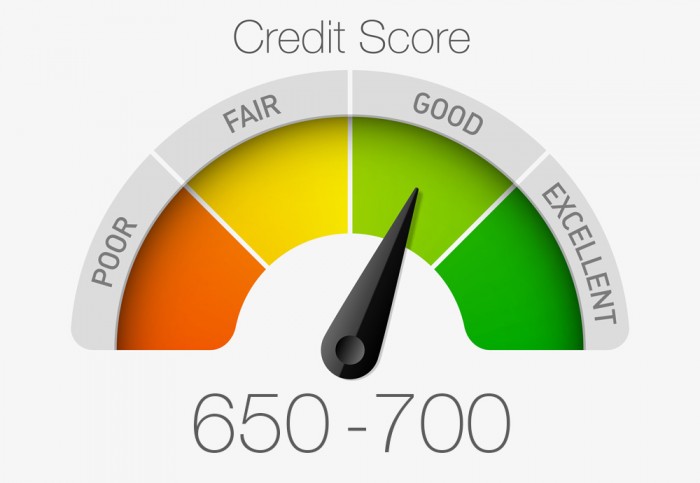

Nous allons parler ici de « scores de crédits », qui est un terme basé sur un concept différemment utilisé dans le monde. Le concept du score de crédit est utilisé dans certains pays comme les Etats-Unis, l’Australie, le Canada, mais aussi le Danemark, l’Inde ou encore l’Allemagne. Il n’est pas utilisé en France, mais nous avons décidé d’en parler ici pour vous expliquer le concept, et vous montrer comment les habitants des pays concernés peuvent gérer leurs scores. Nous allons nous baser ici sur l’exemple américain.

Voilà une rapide définition de score de crédit selon la loi américaine:

Il s’agit d’un nombre basé sur une analyse statistique des dossiers de crédits d’une personne qui, en théorie, représente la solvabilité de cette personne, ce qui symbolise la probabilité que les gens paient leurs factures et leurs dettes. Le score de crédit est principalement basé sur les rapports de crédits, généralement émis par l’un des trois principaux bureaux de crédit américains: Experian, TransUnion et Equifax. Le revenu n’est pas pris en compte par les bureaux de crédits lors du calcul du score de crédit. Il existe différentes manières de calculer les scores de crédit.

Alors, pourquoi est-ce important? On pourrait se dire que quelqu’un qui paye ses factures à temps et qui ne dépasse pas ses limites de cartes de crédit n’a pas à s’inquiéter, n’est ce pas?

He bien pas vraiment. Un score de crédit élevé peut permettre à un individu d’économiser des dizaines de milliers de dollars tout au long d’une vie. Joshua Wilson s’exprime à ce sujet: « Les crédits vous suivent partout où vous allez, et vous serez jugé en fonction de cela que vous le vouliez ou non. Même des employeurs potentiels peuvent vous demander de présenter l’évolution de vos scores de crédits au cours des dernières années, et des scores peu reluisants sont souvent interprétés comme une preuve d’irresponsabilité. En plus, vous payerez double pour ces mauvaises décisions, puisque vous serez jugé en tant qu’investissement à risque par les organismes de prêts. »

Dès que vous souscrivez un emprunt, que ce soit pour acheter une voiture, une maison, ou tout autre investissement important, votre taux d’intérêt sera en grande partie déterminé par votre score de crédit. Une différence d’une petite centaine de points peut vous coûter des centaines de dollars sur un emprunt pour un véhicule, et des milliers de dollars sur un emprunt pour un logement. Il existe des guides clairs et précis expliquant ce qui affecte votre score de crédit, et vous les trouverez facilement sur le net si cela vous intéresse.

En ce qui concerne la budgétisation, la première étape est la prise de conscience et de connaissance. De plus en plus de cartes de crédit sont proposées avec des outils gratuits de suivi de vos crédits, et le fait d’aller vérifier régulièrement n’affectera pas votre score. Les cartes de crédit d’un grand nombre d’importantes banques nationales aux Etats-Unis et ailleurs proposent ce type de service de suivi gratuit. En plus de cela, de nombreuses sociétés de crédit locales et régionales offrent des rapports de crédits en guise de cadeau pour leurs clients épargne. Il existe aussi des sites internet gratuits comme Credit Karma, mais attention, ils utilisent tout de même vos informations personnelles pour vous vendre des produits divers et variés…

Avec la prolifération des moyens gratuit de suivre l’évolution de votre score de crédit, il n’y a plus de raison de ne pas le faire.

3: Les applications de suivi de prix

Souvenez-vous qu’un petit effort pour trouver les produits financiers les plus innovants peut vous permettre de faire de grosses économies. Il en va de même en ce qui concerne les produits de tous les jours.

Croyez-le ou non, les sites comme Amazon ne sont pas toujours ceux qui vous offrent les meilleurs deals. Les prix sur le net fluctuent énormément, en se basant entre autres sur les inventaires, les zones géographiques, ou encore sur les événements climatiques (on se souvient des prix exorbitant des bouteilles d’eau potables sur les sites internet pendant le dernier ouragan qui a frappé les Etats-Unis…)

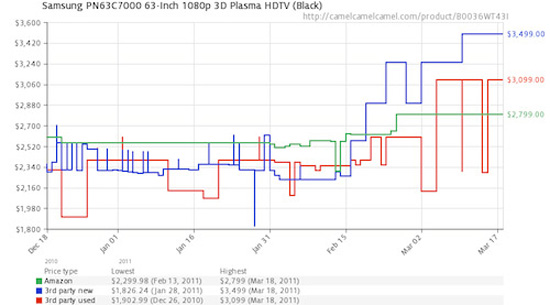

PriceBlink et CamelCamelCamel sont, en Amérique, deux des solutions les plus efficaces pour chercher les meilleurs deals pour un produit. Ils fonctionnent comme des add-on sur votre moteur de recherche habituel, ce qui permet de les avoir en première ligne lorsque vous en avez besoin, alors qu’ils restent en retrait quand vous ne vous en servez pas.

C’est tout pour aujourd’hui. Avec tous ces outils en mains, vous devriez être capable de gérer plus efficacement vos finances personnelles à partir de maintenant. Faire des économies et gagner plus d’argent avec ce que vous investissez devrait devenir un jeu d’enfant ! Alors on dit Merci qui ? Allez, en cadeau bonus on vous donne aussi les clés nécessaires pour augmenter la visibilité de votre business. Envoyez nous une carte postale quand vous serez en train de vous la couler douce à Bora-Bora grâce à tous nos conseils!